第3回:Startup投資のもう一つの意味

今回は、企業によるStartup投資における財務的リターンの持つもう一つの意味を考えたい。この問題を考える上で重要なポイントは、Startupとの提携及びStartupへの投資は、大きなリスクを抱えているという点を理解することである。そのリスクの原点は、Startup自体の事業成功確率が小さいことに起因している。Startupの事業成功(定義にもよるが)確率は、シリコンバレーですら3%前後であり、場合によっては1%にも満たない。これはStartup関連はハイリスクであるという事で、これがこれからの議論の出発点である。

世の中の一つの常識として、ハイリスク・ハイリターンという概念がある。これは言うまでもなく、ハイリスクのものはハイリターン、という意味ではなく、ハイリターンのものはハイリスクである、という意味で、ハイリスクは、ハイリターンであるための必要条件である。言い換えれば、ハイリスクのものは、ハイリターンが見込めなければ、取り組むべきではない、ということになる。そうであるならば、Startup事業に関して言えば、(財務的に)ハイリターンを得られる可能性を見込める必要がある、ということを意味する。

ハイリスクのStartupに投資を行う事業を行うVC業界では、当然、この原理原則に基づいて事業を行っている。その際、ハイリターンを望める第一条件が、市場ポテンシャル、即ち市場規模及び市場成長速度が大きい事、ということになる。通常VCは、この条件と経営陣が優れている事の2つを、投資判断の際の2大重要判断軸としている。勿論、VCの業績は、投資判断だけに依存しているのではなく、投資後のVCによる各種支援力にも大きく依存しているが、VCの行動原理は、大企業によるStartup投資にも適用可能である。

ここで、新規事業を行う事業主体(Startup)に対する投資と、事業主体自体のリスク・リターンを考えてみる。事業主体の事業失敗のリスクは、ダイレクトに投資者側のリスクにリンクしているので、ほぼ同様のリスクにさらされていると考えてよい。では、リターンの方はどうか。これも直接的にリンクしているようにみえるが、実はそうではない。失敗の場合はあまり変わらないが、事業成功の場合、そこには2つの要素において違いがある。それは成功の場合のタイミングと成功の規模とである。

VCのようなStartupを対象とする投資家の場合、Exitと呼ばれるイベントによってリターンを得るが、そのタイミングは通常投資後4~10年程度である。これに対し事業主体のリターンは事業開始数年後から始まるが、それが何十年も続くことはあまりない。環境変化の激しい近年では、特にそうである。つまり、投資家はリターンが出る場合、比較的短期にそれを得られるが、事業主体の場合は、うまくいっても長年にわたってリターンを継続的に得るのは難しいし、またそれが出来たとしてもその実現には長い年月が必要となる。

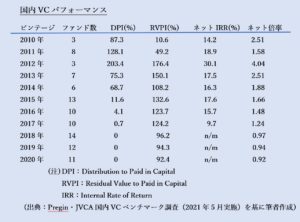

成功の規模に関しては、案件別にみて、投資の場合、投資とリターン(回収)の比率で言うと、「ホームラン」と呼ばれる20倍~100倍といった大成功を経験することがある。勿論、その頻度は高くはないが、10倍程度の成功はそれほど稀ではない。当然、VCファンド全体のリターンも、平均的に見て、結構高い値になる(図参照)。これに対し事業者は、そこまでの高いリターンを生み出す確率ははるかに低いと思われる。これは、統計的データがある訳はないので断定はできないが、筆者は経験からそういう仮説を持っている。

ここで示した原理原則(仮説ではあるが)を当てはめると、大企業がStartupとの連携をベースとした新事業を立ち上げる場合、やはり同様の事業者としてのリスク・リターン・プロファイル(組合せ)を持つこととなる。(厳密に言うと、Startupの事業リスクと大企業による新事業開発リスクとは、同一視できないが)他方、大企業が提携先のStartupに対し投資が出来れば、期待値としてのリスク・リターン・プロファイルは、一般論的には、より魅力度の高い(つまり、より良い)財務的リターンを期待できることになる。

大企業の業績評価でROEの数値が良く使われるが、ハイテク分野の日本企業の多くがROE10%以下で低迷している。他方米国では、ROEが25%を超えるところが少なくない。日米企業の経営を考える際、様々な経営環境の違いや評価方式の違いがあり、単純比較はできないが、米国企業のStartup等への投資意欲及びそれからからの財務リターン追求姿勢の違いは、この経営成績の違いに大いに関連しているのではないか、と考えている。いずれにしても、日本企業が、現状のStartup活用のOIを推進する上で、相手方のStartupに対する投資を積極的に行い、戦略的ゲインだけでなく財務的リターンを追求することを望む。

幸い、最近、Startupへの投資をより専門的に行う事を目指していわゆるCVCを設置する企業が増えてきた。過去にも同様な波が何度か押し寄せ、多くの企業が失敗してCVCから退却してしまったという歴史があるが、今回はこの動きを是非成功に結び付けてほしいと思う。そのためには、企業が、更にStartupに対する投資に関する人材の調達や育成に力を入れ、VC業界で培われてきている経験やノウハウを自社の経営に取り込むための更なる努力が必要となる。

最後に一つ要注意点。大企業によるStartup投資は、上手くできればハイリターンに結びつく点を、これまで強調してきたが、再度これはハイリスクであることを強調したい。Startupへの投資を生業としているVCであっても、十分に(財務的)リターンを得られないところは数多くある。VCのプラクティスを学んでこれを企業側がとりこんでも、それで自動的に大きな財務的リターンが保証されるという事ではない。Startup投資において、その成功の為に、やはり独自の工夫や人材の確保/育成等が必須であることを肝に銘じて欲しい。